- 「ふるさと納税」ホーム >

- 初めての方へ >

- ふるさと納税のための確定申告入門ガイド

ふるさと納税のための確定申告入門ガイド

監修:公認会計士・税理士 大野修平

確定申告とは?

確定申告とは、毎年1月1日から12月31日までの1年間に生じた全ての所得の金額とそれに対する所得税及び復興特別所得税の額を計算し、申告期限までに確定申告書を提出して、源泉徴収された税金などとの過不足を精算する手続きです。 個人で事業を営んでいる個人事業主等は確定申告をする必要がありますが、基本的に、ひとつの企業から給与を受け取っている給与所得者は、年末調整により精算が完了しているため確定申告をする必要はありません。ただし年間2,000万円以上の給与所得者、または医療費控除やふるさと納税を含む寄附金控除を受ける場合などは、給与所得者であっても確定申告が必要になります。

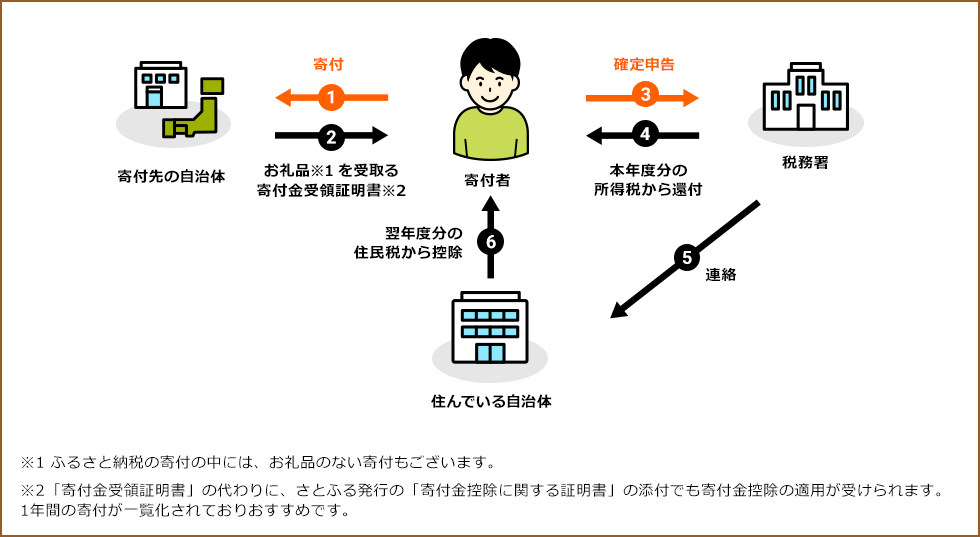

ふるさと納税における「確定申告」の概要

ふるさと納税で自治体に提供した金額は「寄附金」として扱われるため、寄附金控除の対象となります。

つまり、ふるさと納税をした場合は、確定申告をすることで、所得税や住民税を減らすことができます。

ふるさと納税後に税金の控除を受ける方法としては、確定申告のほかに「ワンストップ特例制度」という方法もあります。

確定申告はワンストップ特例制度でふるさと納税の税金の控除に間に合わなかった場合の手段としても利用できます。

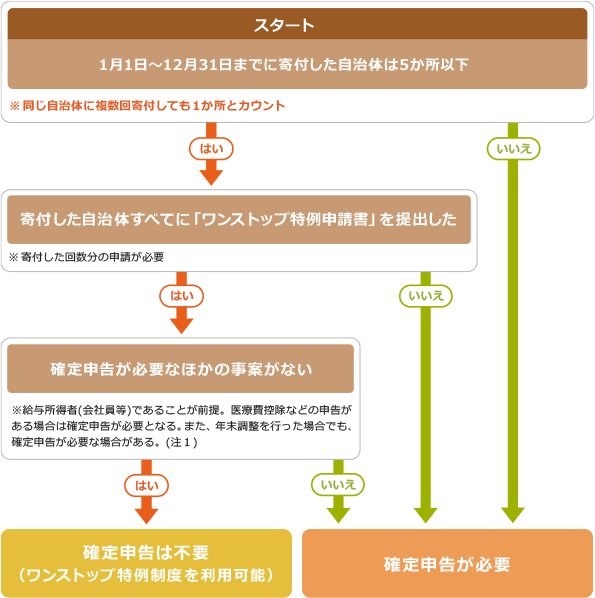

ふるさと納税の控除手続きフローチャート

ワンストップ特例制度を使えるか、確定申告をしなければならないか分からない時は、チャートでチェックをしてみましょう。

※確定申告が必要になるかの判断につきましては、税理士等の専門家や所轄の税務署にご相談ください。

以下に当てはまる方は確定申告が必要となります。

- ・2,000万円を超える給与収入があった場合

- ・個人事業主(自営業など)の場合

- ・給与所得以外の他の所得

(不動産所得など) - ・400万円を超える公的年金を受け取った場合

※公的年金等については、「雑所得」として課税の対象となります。 - ・給与を1か所から受けていて、かつ、その給与の全部が源泉徴収の対象となる場合において、各種の所得金額(給与所得、退職所得を除く。)の合計額が20万円を超える場合

- ・給与を2か所以上から受けていて、かつ、その給与の全部が源泉徴収の対象となる場合において、年末調整をされなかった給与の収入金額と、各種の所得金額(給与所得、退職所得を除く。)との合計額が20万円を超える場合(副業での収入があった場合など)

「確定申告」と「ワンストップ特例制度」に関する補足事項

❶住宅ローン控除などがある場合、ワンストップ特例制度を利用したほうが良い場合がある

ワンストップ特例制度と確定申告のどちらを行ったとしても、基本的には控除額に差はありません。

ただし、住宅ローン控除を受けている場合はその限りではありません。原則として、住宅ローンの控除対象は所得税です。ふるさと納税した後に確定申告を行った場合は、上述したように所得税も控除対象となります。つまり、住宅ローン控除を利用しながら確定申告でふるさと納税を申告した場合、控除対象分が減ってしまう可能性があるのです。

対して、ワンストップ特例制度を利用した場合は住民税のみが控除対象のため、住宅ローン控除を利用していたとしても合計の控除額に影響はありません。住宅ローンの残高によっては、ワンストップ特例制度を利用したほうがお得なケースがあります。

❷ワンストップ特例制度を利用した後に確定申告を行うと、ワンストップ特例制度で申請した内容のほうが無効になる

すでにワンストップ特例制度を行っている場合、確定申告で新たな還付・控除申請を追加すれば問題ないと思われがちですが、確定申告をした時点でワンストップ特例申請は無効になります。その場合は、ワンストップ特例申請書を提出済みの自治体の分も含め、全てのふるさと納税の寄附金控除を再度、確定申告することを忘れないようにしましょう。

❸ワンストップ特例制度の締め切りが過ぎた場合は確定申告で控除申請できる

ワンストップ特例申請書に不備があった場合やワンストップ特例制度の申請期間を過ぎてしまった場合は、寄附先の自治体にて受理されませんので、その場合は確定申告を行ってください。

また、寄附の一部についてワンストップの申請が出来ていなかった場合も、ワンストップ申請済みの寄附分と併せて確定申告をお願いいたします。

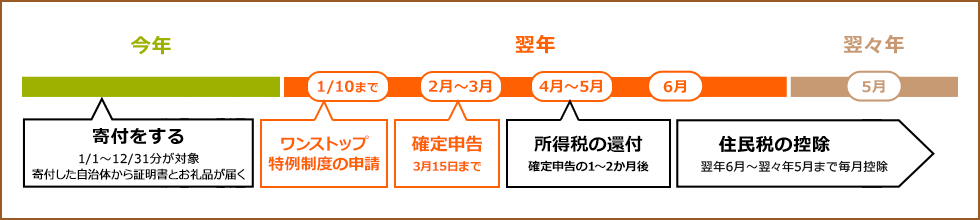

いつまでに申請する?確定申告のスケジュール

毎年、確定申告の受付期間は2月16日~3月15日と定められています。

(年によって休日の関係でずれることがあります)忘れずに申告しましょう。

3STEP!確定申告の流れ

ふるさと納税の確定申告のやり方については以下の3ステップになります。

STEP1申告時に準備が必要なものを揃える

STEP1申告時に準備が必要なものを揃える

確定申告では、勤務先が発行する「源泉徴収票」が必要です。記載されている情報のうち、「支払金額」「所得控除の額の合計額」

「源泉徴収税額」の3点を申告書に記入します。ふるさと納税を確定申告する場合は別途、以下の書類が求められます。

必要なもの

- (注1) 「寄附金控除に関する証明書」のご利用にはさとふる公式サイトとの連携が必要です。

- ※1 1年間の寄附が1枚にまとまった、さとふるより発行する証明書です。電子発行・書面発行(郵送)の2種類の発行方法があり、ご自身の申請方法に合わせて発行してください。

寄附金控除に関する証明書の詳細はこちら - ※2 寄附をした自治体から送付されます。対象期間の全ての寄附金受領証明書が必要です。大切に保管しておいてください。受け取っていない場合、もしくは紛失してしまった場合は、寄附金控除に関する証明書を申し込み、ご提出いただくか、寄附先の自治体か利用したふるさと納税サイトに相談してください。

- ※3 ご本人名義の口座のもの(還付金振込用)。

- ※4 マイナンバー証明用に、以下のいずれかのパターンの書類が必要になります(郵送で提出される場合は写しが必要です)。

●マイナンバーカードをお持ちの方

マイナンバーカードだけで、本人確認(番号確認と身元確認)が可能です。

※マイナンバーカードの写しを添付される際は、表面および裏面の写しが必要となります。

●マイナンバーカードをお持ちでない方

以下の番号確認書類と身元確認書類が、それぞれ1つずつ必要となります。

ご本人のマイナンバーを確認できる書類

●通知カード

●住民票の写し又は住民票記載事項証明書(マイナンバーの記載があるものに限ります。)

などのうちいずれか1つ

記載したマイナンバーの持ち主であることを確認できる書類

●運転免許証

●パスポート

●身体障害者手帳

●在留カード

●公的医療保険の被保険者証

(健康保険証に記載されている保険証番号、被保険者記号・番号、QRコード(※記載のある場合)は、情報が見えないよう付箋などで該当箇所を隠してからコピーしてください。)

などのうちいずれか1つ

-

※通知カード(写し)をご提出の場合、通知カード記載の氏名、住所等は住民票の記載事項と一致している必要がございます。

通知カードに記載されている氏名、住所等が住民票の記載事項と異なる場合、個人番号確認書類としてはご利用いただけません。

マイナンバーカード(写し)をご準備いただくか、住民票(写し:個人番号入り)をご提出ください。

さとふる発行の「寄附金控除に関する証明書」がおすすめの理由

自治体から寄附ごとに送られてくる証明書の保管が大変

さとふる発行の証明書があれば…

1枚の提出でOK!※

「寄附金受領証明書」の代わりになります

※寄附した回数が多い場合、複数枚になることがあります。

「寄附金控除に関する証明書」とは、さとふるでの1年間の寄附が1枚にまとまった証明書です。

令和3年分以降は自治体が寄附ごとに発行している「寄附金受領証明書」の代わりに、「寄附金控除に関する証明書」の添付で寄附金控除の適用が受けられます。

さとふるでは、確定申告をe-Taxで行う方は電子発行(XMLファイル)、証明書を紙で提出される方は書面発行(郵送)と2種類の発行方法があり、ご自身の申告方法に合わせてご利用いただけます。

また、確定申告をe-Taxで行う方は、国税庁のマイナポータル連携サービスを利用すると、確定申告書に「寄附金控除に関する証明書(電子発行)」の情報が自動入力され、お手続きをすべてオンラインで完結することができ、とても便利です。

STEP2申告書を作成

STEP2申告書を作成

確定申告の書類作成には以下の方法があります。

■手書きで作成

手書きで作成する場合、書類は最寄りの税務署で配布されています。国税庁のホームページでも公開されていますので、そちらをダウンロード・印刷してもかまいません。

■確定申告書等作成コーナーで作成する

申告書は国税庁の確定申告専用サイトの申告書フォームに必要事項を記入して作成することもできます。

電子申告(e-Tax)の場合、申告書を紙に印刷する必要はありません。

詳しくはこちら(国税庁サイト)

STEP3提出

STEP3提出

必要事項を過不足なく記入した申告書、必要書類を管轄の税務署に提出します。

e-Taxの場合は、一般的にはオンラインで提出、別途書類の提出を行う必要はありません。

申告内容によっては、郵送が必要な添付書類がある場合もありますので、ご注意ください。

e-Taxで提出をされる方は、以下の国税庁サイトの動画もご参考にしてください。

※さとふるでは、確定申告についてのご相談はお受けできません。ご不明な点がございましたら国税庁の『確定申告特集』をご覧下さい。

ふるさと納税の確定申告書の書き方

申告書には多くの欄があり、はじめて確定申告を行う方は難しく感じるかもしれません。最も一般的な給与所得が1箇所のみで年末調整を行っているケースを想定し、ふるさと納税による寄附金控除を受ける場合の入力例をご説明しましょう。

なお、こちらでは上述した確定申告書等作成コーナーの書類作成方法に関してご説明しますが、記入内容が変わるわけではないため、ほかの作成方法にも応用できます。

※2025年2月10日時点での情報となります。最新の情報は国税庁HPにてご確認ください。

①国税庁ホームページの「確定申告書等作成コーナー」を表示

紙での出力が可能な申告書のファイルは、国税庁ホームページの「確定申告書等作成コーナー」で作成できます。はじめて申告書を作成する場合は、「作成開始」と書かれた大きなボタンをクリックします。なお、確定申告書等作成コーナーでは、一時中断した書類作成の再開や、過去データを利用しての書類作成も可能です。

②書面提出方法の選択

税務署への提出方法を選択する画面に移ります。提出方法に関する質問に回答し、「提出方法を変更する方はこちら」の下の「書面」をクリックします。

③利用環境の確認

パソコンのOS、作成コーナーを表示するインターネットブラウザ、印刷に用いるプリンタの接続など、作成コーナーを利用するうえでの必要環境が表示されます。表示されている条件を満たしていない場合、正常に書類作成を完了できない場合があります。一般的なパソコンにインストールされているWindows、Macintoshのバージョンであれば、問題なくカバーしています。また、プリンタを利用できない場合はコンビニのプリントサービスで印刷することも可能です。

下部には、書類作成に関する規約も記載されています。一読し、問題がなければ「利用規約に同意して次へ」をクリックします。

※サポートが終了しているOS等は、推奨環境外となり使用できないおそれがあります。

④作成する申告書の選択

作成する申告書等の年分と種類を選択する画面が表示されます。「令和6年分の申告書等の作成」「過去の年分の申告書等の作成」が設けられていますが、今回のケースでは「令和6年分の申告書等の作成」をクリックし、そのあとに表示される「所得税」をクリックしてください。

xmlデータの読込画面に移ります。今回は、電子データ(xml形式)をお持ちでないケースを想定しているため、「次へ」をクリックします。

⑤入力開始

申告する所得の選択等の画面に移ります。生年月日を選択し、「申告する所得の選択」を回答してください。ここでは前述したとおり、「給与所得が1箇所のみで年末調整を行っているケースを想定し、ふるさと納税による寄附金控除を受ける場合」の回答例です。入力が完了したら、「次へ」をクリックしてください。

⑥給与所得の入力

給与所得の源泉徴収票の入力画面に移ります。

あらかじめ用意しておいた源泉徴収票をもとに、「A支払金額」「C所得控除の額の合計額」「D源泉徴収税額」「E住宅借入金等特別控除の額」「F源泉徴収時所得税減税控除済額」「G所得金額調整控除額」「H支払者の住所(居所)又は所在地」「I支払者の氏名又は名称」の欄に入力または選択します。基本的には、源泉徴収票の該当欄に記載されている数値をそのまま入力すれば問題ありません。

入力し終えたら、「入力終了」をクリックしてください。

⑦所得・控除の入力

所得・控除の入力の画面に移ります。

「ふるさと納税などの寄附をした方」の「寄附金控除」をクリックしてください。

寄附金受領証明書等の一覧の画面に移ります。「証明書等の内容を入力する」をクリックします。

寄附金受領証明書等の入力画面に移ります。寄附先の自治体から発行されている「寄附金受領証明書」を確認しながら、該当項目を入力しましょう。「寄附金の種類」には「都道府県に対する寄附金(ふるさと納税など)」「市区町村に対する寄附金(ふるさと納税など)」という項目がありますので、該当する方を選択ください。複数の寄附先や、同じ寄附先で別件の寄附がある場合は「別の寄附先を入力する」「同じ寄附先をもう1件入力する」をクリックすると、新しい入力画面が表示されます。入力が完了したら、「入力内容の確認」をクリックしてください。

すべての入力を終えて、「入力終了」をクリックすると、計算結果画面が表示されますので、内容を確認し「閉じる」をクリックしてください。

所得・控除の入力画面に戻りますので「次へ」をクリックします。

計算結果の確認画面に移ります。内容を確認し、「次へ」をクリックしてください。

⑧その他の情報入力

還付方法等の入力画面に移ります。表示された還付金額の受け取り方法を選択し、「次へ」をクリックしてください。

財産債務調書、住民税等に関する事項画面に移ります。該当しない方は「次へ」をクリックしてください。該当する方は案内に従って選択し「次へ」をクリックしてください。

基本情報の入力画面に移ります。「氏名・電話番号」「住所」等を入力し、「次へ」をクリックしてください。

最後に申告者のマイナンバーを入力し、すべての情報の入力は完了です。「次へ」をクリックしてください。

⑨ダウンロード

申告書の作成作業としてはここまでで終了ですが、申告書を印刷するためには完成したデータをダウンロードする必要があります。「申告書等を表示・印刷」をクリックし、PDFファイルをダウンロードのうえ、「次へ」をクリックしてください。

これで申告書の作成は終わります。完成した書類を税務署に提出することで、確定申告が終わります。

確定申告に関するよくある質問

- 確定申告の提出時期はいつですか?

-

所得税及び復興特別所得税の確定申告の相談及び申告書の受付は、毎年2月16日から同年3月15日までです。2月16日が土曜日または日曜日の場合は、翌月曜日から受付開始になります。また3月15日が土曜日または日曜日の場合は、翌月曜日が受付期限になります。なお、還付申告については、2月15日以前でも行えます。

くわしくはこちら(国税庁サイト)をご覧ください。

- 確定申告の際に、ふるさと納税の寄附金控除申告を忘れたのですが、まだ間に合うのでしょうか。

-

確定申告を行った際にふるさと納税の寄附金控除の適用を失念した場合、確定申告書の提出期限から5年以内であれば更正の請求という手続きを行うことによって、寄附金控除の適用を受けることができる場合がございます。

確定申告書を提出する義務のない人でも、給与等から源泉徴収された所得税額や予定納税をした所得税額が年間の所得金額について計算した所得税額よりも多いときは、確定申告をすることによって、納め過ぎの所得税が還付されます。この申告を還付申告といいます。

確定申告の期限は原則としてその年の翌年の3月15日ですが、この期限を過ぎた場合であっても、還付申告書はその年の翌年1月1日から5年間提出することができるので、還付申告を行うことで寄附金控除の適用を受けることができる場合がございます。※詳しくは、最寄りの税務署等にお問い合わせください。

※最寄りの税に関する相談窓口は、こちらからお調べいただくことが可能です。

※個人住民税の手続については、お住まいの市町村にお問い合わせください。 - ふるさと納税の寄附金受領証明書を再発行していたら、確定申告に間に合いませんでした。どう対処すればよいのですか。

-

証明書再発行などにより確定申告の期日を過ぎた場合、ふるさと納税を行った翌年1月1日からの5年間は還付申請を行うことができます。

詳細につきましては、所轄の税務署にご相談ください。

※最寄りの税に関する相談窓口はこちらからお調べいただくことが可能です。 - ワンストップ特例制度の申請後、医療費控除などにより確定申告に切り替えたい場合、何かお手続きが必要ですか?

-

ワンストップ特例制度の申請書の送付後でも、確定申告をすることができます。両方の申請を行った場合、自動的に確定申告が優先されますので、自治体への連絡は不要です。ただし確定申告を行うと、対象期間に行ったワンストップ特例制度への申請がすべて無効になりますので、ワンストップ特例制度の申請を行った寄附分も含めて、確定申告で申請を行ってください。

- 私は企業に勤める会社員です。普段は確定申告をしていませんが、ふるさと納税を行う場合は確定申告が必須でしょうか。

-

会社に勤められている方の場合、会社や法人が給与やボーナスからあらかじめ所得税分を源泉徴収し年末調整をおこなっているので、確定申告を行われる方は少ないと思われます。

ふるさと納税に関する寄附金控除の申告以外には確定申告を必要としない方の場合、ふるさと納税の「ワンストップ特例制度」を利用すれば、確定申告をせずとも住民税の控除を受けることが可能です。 - 還付申告とは何ですか?

-

還付申告とは源泉徴収や予定納税で納めた所得税額が、年間の総所得金額について計算した所得税額よりも多かった場合に行う確定申告のことで、納めすぎの所得税の還付を受けることができます。

会社に年末調整をしてもらっているサラリーマンであれば確定申告は不要だと思われがちですが、書類の不備などで本来受けられる所得控除が適用漏れしていたり、医療費控除や寄附金控除等の年末調整では処理されない控除を受けたい場合には還付申告する必要があります。 そのため、寄附金控除であるふるさと納税による減税を受けたい場合には、ワンストップ特例制度を利用する場合を除き還付申告を行わなければなりません。